С началом апреля ближневосточный рынок длинномерного проката слегка оживился. По данным трейдеров, несколько возросла активность в Ираке и Сирии, вот-вот должны возобновить закупки иранские компании. Заметный рост наблюдается на рынке катанки – в основном, речь идет о продукции, предназначенной для использования не в строительной отрасли. Турецкие компании в последнее время смогли повысить ее стоимость до $700-720 за т FOB, а украинские экспортеры предлагают данную продукцию по $700-730 за т FOB в страны Африки и Восточной Европы.

Однако для арматуры эти улучшения практически не заметны на общем неприглядном фоне. По-прежнему вне рынка находится Египет. С тех пор, как в стране в феврале начались беспорядки, приведшие к смене власти, активность в национальной строительной отрасли резко упала, да так и не восстановилась. К тому же, местные компании не стали менять свои котировки несмотря на понижению курса египетского фунта к доллару. В результате цены на арматуру соответствуют $665-675 за т EXW (без налога с продаж), что даже ниже, чем у иностранных поставщиков.

В Сирии, Саудовской Аравии и странах Персидского залива большая часть строительных проектов имеют государственное финансирование. Значит, для них должна использоваться арматура, преимущественно, местного производства. Частный сектор, который обычно и создает в этих странах основной спрос на менее дорогой импортный прокат, активности не проявляет. Поэтому за последние две недели турецкие компании смогли добиться лишь незначительного объема продаж в страны Персидского залива.

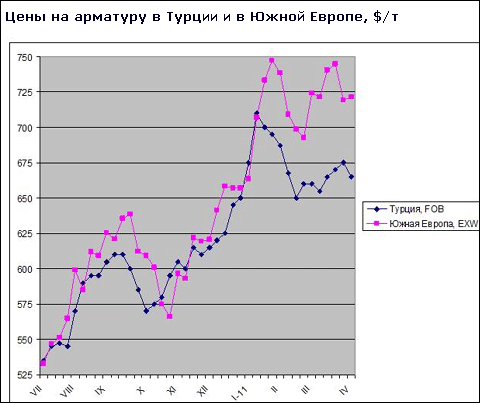

Многие турецкие производители ориентируются на внутренний рынок, но и его емкость не беспредельна. К началу апреля склады и металлобазы оказались заполненными, и металлургам пришлось сбавлять котировки до $655-675 за т EXW (без НДС). По тем же ценам (на условиях FOB) предлагается продукция и на экспорт. Украинские компании предлагают арматуру по $650-670 за т FOB. Им в последнее время также пришлось ограничить поставки на заполненный внутренний рынок и по той же причине сократить экспорт в Россию.

Ситуация осложняется тем, что и в других регионах спрос на арматуру оставляет желать лучшего. В большинстве стран Дальнего Востока весеннего оживления в строительной отрасли не произошло. При этом, китайские и турецкие поставщики ведут откровенно демпинговую политику, предлагая арматуру по $690-710 за т CFR. Американские покупатели, заключив в марте ряд крупных сделок по закупке турецкой продукции, на время ушли с рынка. В Африке и Латинской Америке можно продавать, как правило, лишь небольшие партии арматуры.

Продолжается спад и на европейском рынке длинномерного проката. Алжирские компании, закупив достаточный объем арматуры во второй половине марта, приостановили операции. То же самое происходит сейчас и в Германии – чуть ли не единственной из стран ЕС, в которой строительный сектор сейчас на подъеме. В марте Германию просто захлестнул вал арматуры из Южной и Восточной Европы, в результате цены, достигавшие 580 евро за т CPT, съехали вниз – до 520-550 евро за т CPT. Южноевропейские металлурги, понизившие в апреле закупочные цены на металлолом, предлагают арматуру по 490-510 евро за т EXW.

На более серьезные уступки производители не идут, понимая всю бессмысленность этого шага. По словам трейдеров, арматура на Ближнем Востоке и в Европе не продается не из-за слишком высокой цены, а просто потому что на нее нет и не будет в обозримом будущем спроса. Даже оптимисты не рассчитывают на возвращение основной массы покупателей до мая. Чтобы привести предложение в соответствие со спросом, многие турецкие компании сокращают объемы выпуска, повторяя прошлогодние действия их европейских коллег. По данным турецких источников, одни производители снизили загрузку мощностей на 20-30% по сравнению с началом года, а некоторые компании полностью остановили прокатные станы.

Похоже, определять котировки на плоский прокат в Европе и на Ближнем Востоке в ближайшие несколько недель будет стоимость металлолома. Пока она сокращается – стало быть, и у металлургов есть возможность для небольшого отступления.

Виктор Тарнавский

http://www.rusmet.ru/

Цены на длинномерный прокат в странах Ближнего Востока стабильны при минимальном спросе

+380 44 237 XX XX +380 44 237 2567

Идентификатор: 8752

30 янв. 2024 г.

4 сент. 2023 г.

1 сент. 2023 г.