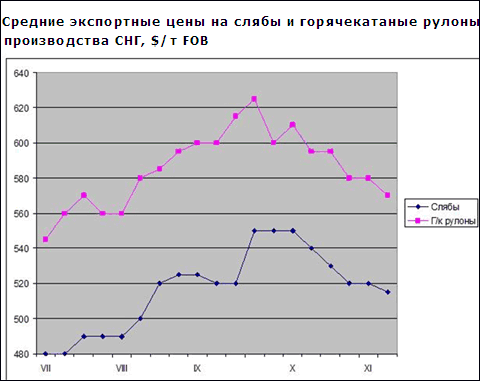

В последние полтора месяца цены на слябы и плоский прокат российского и украинского производства непрерывно снижались. Из-за низкого спроса на полуфабрикаты и листовую сталь в странах Восточной Азии, Европы и Ближнего Востока поставщикам приходилось идти на уступки, постепенно уменьшая стоимость своей продукции.

В частности, к концу первой половины ноября котировки на слябы производства СНГ опустились до $500-530 за т FOB по сравнению с около $550 за т FOB в середине сентября. Экспортеры вынуждены подаваться давлению со стороны восточноазиатских прокатных компаний, сбивающих цены на полуфабрикаты из-за удешевления горячего проката в странах региона. В начале ноября поставки слябов на Дальний Восток осуществлялись на уровне $565-585 за т CFR, но теперь потребители отказываются приобретать эту продукцию дороже $570 за т CFR.

В конце октября – начале ноября российские компании предлагали в Индию и Юго-Восточную Азию горячекатаные рулоны. При этом, цены постепенно опускались от $630-640 до $615-625 за т CFR, однако сделок практически нет. Покупатели считают эти котировки слишком высокими, сбивая цены до менее $600 за т CFR.

Спрос на листовую сталь из СНГ в течение первой половины ноября был очень слабым, а в конце прошлой недели вообще прекратился в связи с отмечаемым в эти дни мусульманским праздником Курбан-Байрам. До этого большинство российских и украинских экспортеров плоского проката понизили декабрьские котировки на $20-40 за т. При этом, российская и украинская продукция практически сравнялась в цене. Компании из обеих стран предлагают горячекатаные рулоны в страны Ближнего Востока по $550-590 за т FOB, холоднокатаные рулоны, как более стойкие, котируются на уровне $690-710 за т FOB. По словам трейдеров, в первой половине ноября практически прекратила закупки листовой стали из СНГ Турция, где дистрибуторы пока предпочитают продукцию местных заводов, продающих горячий прокат по $610-640 за т EXW (без НДС).

Российские компании еще в октябре исчерпали квоту на поставку горячекатаных рулонов в ЕС. Украинские металлурги из-за общего спада на европейском рынке снизили свои котировки до $610-630 за т DAF. При этом, как сообщает украинское Министерство промышленности, несмотря на то, что Украина является членом ВТО, фактически поставки украинского проката в ЕС квотируются, а в ответ на просьбу о расширении квоты европейские представители пригрозили возбуждением антидемпинговых исков.

Тем не менее, представляется, что главные трудности производителей плоского проката в странах СНГ скоро останутся позади. В Восточной Азии в начале первого квартала 2011 года ожидается увеличение стоимости железной руды, которая, кстати, в настоящее время достигла на спотовом рынке максимального уровня за последние полгода. В связи с этим должны подорожать и слябы. Некоторые компании уже заявляют, что в январе поднимут цены на полуфабрикаты на $20 за т.

На следующей неделе, после окончания праздников, должны вернуться на рынок и ближневосточные покупатели. В последние полтора-два месяца потребители практически не осуществляли крупных закупок, в результате складские запасы в регионе находятся на низком уровне. Некоторая активизация может произойти в декабре и на европейском направлении. Местные компании стремятся проводить старый год с минимальными резервами, но с января, по мнению аналитиков, начнут понемногу пополнять резервы.

Конечно, рассчитывать на значительный подъем в ближайшие месяцы не приходится. Но, по крайней мере, цены на плоский прокат перестанут снижаться и медленно пойдут в рост.

Виктор Тарнавский

http://www.rusmet.ru/

Цены на плоский прокат производства СНГ близки к крайней точке спада, за которым должно последовать повышение

+380 44 237 XX XX +380 44 237 2567

Идентификатор: 8203

30 янв. 2024 г.

4 сент. 2023 г.

1 сент. 2023 г.